Francesco Rampone

Presidente Associazione Blockchain Italia

Quest’opera è distribuita con Licenza

Creative Commons Attribuzione – Non commerciale – Non opere derivate 4.0 Internazionale

Marzo 2019

1. La definizione mainstream di «denaro».

Per decidere se le criptovalute sono denaro, compito in cui si sono cimentati e si stanno cimentando numerose istituzioni[1], dobbiamo innanzi tutto intenderci su cos’è il denaro.

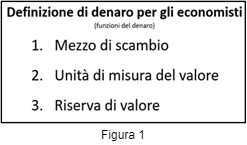

Tralasciando le teorie stataliste e sociologiche[2], partiamo dalla definizione comunemente accettata dagli economisti: il denaro è un mezzo di scambio, è unità di misura del valore ed infine è riserva di valore[3]:

Questa definizione mainstream, a ben vedere non è affatto una definizione, ma una mera elencazione di proprietà del denaro o di funzioni e attributi che gli riconosciamo. Essa, cioè, spiega cos’è il denaro in una prospettiva meramente funzionale e finalista, ma non affronta l’ontologia del fenomeno. Gli economisti, beninteso, sanno benissimo che non si tratta propriamente di una definizione, ma con piglio pratico si accontentano di essa in mancanza d’altro[4].

Questa definizione mainstream, a ben vedere non è affatto una definizione, ma una mera elencazione di proprietà del denaro o di funzioni e attributi che gli riconosciamo. Essa, cioè, spiega cos’è il denaro in una prospettiva meramente funzionale e finalista, ma non affronta l’ontologia del fenomeno. Gli economisti, beninteso, sanno benissimo che non si tratta propriamente di una definizione, ma con piglio pratico si accontentano di essa in mancanza d’altro[4].

2. Facciamo chiarezza sui termini.

Quando parliamo di denaro facciamo spesso un uso sinonimico di termini del tutto differenti. Questa promiscuità di linguaggio conduce sempre ad ambiguità concettuali e fraintendimenti continui[5]. Di seguito, provo a fare ordine.

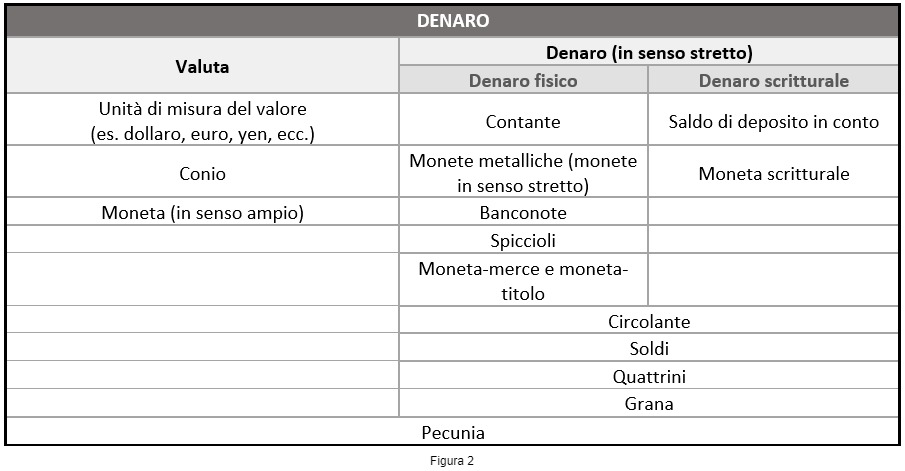

Come si nota dallo schema (fig. 2), esistono tre forme di denaro: quello inteso come valuta, quello inteso come contante (i dischetti di metallo e i foglietti di carta che abbiamo in tasca) e quello inteso come scrittura contabile (il saldo di conto corrente).Fig. 2

Come si nota dallo schema (fig. 2), esistono tre forme di denaro: quello inteso come valuta, quello inteso come contante (i dischetti di metallo e i foglietti di carta che abbiamo in tasca) e quello inteso come scrittura contabile (il saldo di conto corrente).Fig. 2

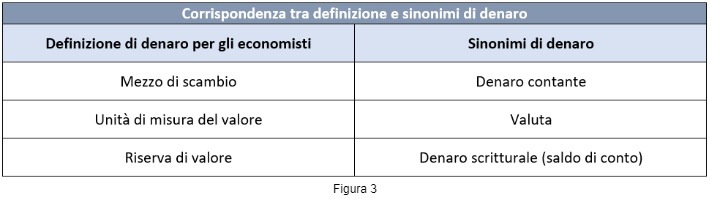

Facendo un raffronto con la definizione degli economisti, vediamo che ci sono in effetti delle concordanze. Quando infatti la definizione identifica il denaro come «mezzo di scambio», fa evidentemente riferimento al denaro contante. Quando la definizione identifica il denaro come «unità di misura del valore», fa evidentemente riferimento al denaro intesto come valuta. Quando infine la definizione identifica il denaro come «riserva del valore», fa evidentemente riferimento al denaro intesto come saldo di conto corrente, o tutt’al più come denaro contante sotto il materasso (che però non matura interessi attivi ed è per tale aspetto una riserva inefficiente).

È chiaro, pertanto, che quando gli economisti ci parlano di denaro, altro non fanno che elencare tre prospettive di uno stesso fenomeno, ma non parlano mai del fenomeno in sé (il denaro in senso lato, quello della prima riga della fig. 2, per intenderci).

È chiaro, pertanto, che quando gli economisti ci parlano di denaro, altro non fanno che elencare tre prospettive di uno stesso fenomeno, ma non parlano mai del fenomeno in sé (il denaro in senso lato, quello della prima riga della fig. 2, per intenderci).

Per comprenderlo, a questo punto, è utile fare una breve escursione storica alla luce delle moderne scoperte e teorie antropologiche. Da questo tuffo nel passato emergeremo con una nuova comprensione di cos’è il denaro e potremo decidere consapevolmente se le criptovalute rappresentano la sua naturale evoluzione e decidere quindi se ad esse debbano o meno applicarsi i medesimi istituti giuridici già applicati al denaro.

3. La storia classica del denaro.

Gli economisti, insoddisfatti della definizione che essi stessi danno di denaro, raccontano in genere la sua storia, ed è la stessa storia da secoli, già raccontata da Aristotele (Politica) e ripetuta da Adam Smith (Dell’origine e dell’uso della moneta) e John Locke (Secondo trattato sul governo)[6].

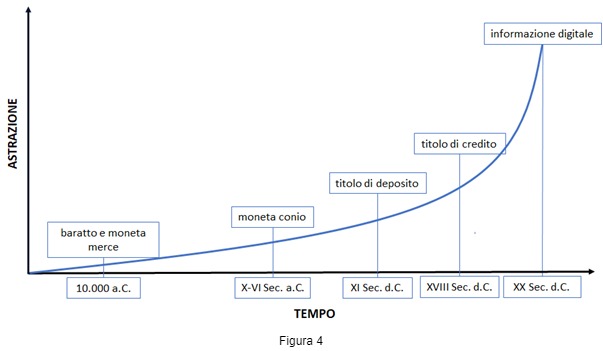

In principio fu il baratto. Dal baratto gli uomini cominciarono a scambiarsi moneta-merce, ovvero merce utilizzata come un mezzo di scambio; il sale per esempio[7]. Un bene quindi di cui non intendevano conseguire la proprietà, ma che scambiavano con altri beni solo perché era un’utile commodity impiegata per concludere altri scambi.

Dalla moneta-merce si passa alla moneta-conio[8]: quando anziché il sale lo scambio cominciò ad avere ad oggetto un metallo prezioso, si potè comodamente evitare la pesa e la saggiatura e fare più comodamente affidamento su un marchio di qualità – il conio – apposto da un’autorità riconosciuta e sovrana.

Con la moneta-merce e con la moneta-conio siamo ancora nell’alveo del baratto. Un baratto mediato, ma pur sempre un baratto, in quanto sia l’una che l’altra moneta hanno un valore intrinseco, ed è su quello che avviene lo scambio.

Lo scambio avviene invece in base al valore nominale, diverso e maggiore di quello intrinseco, solo con l’introduzione della moneta-titolo-di-deposito, ovvero un mezzo fisico che non reca con sé il valore oggetto di transazione, ma che rappresenta un asset depositato altrove (si diffonde tale pratica soprattutto con i mercanti europei del Sec. XI-XII, primi tra tutti gli italiani i quali costituiscono le prime banche di deposito a Genova, Venezia e Firenze)[9].

Se con la moneta-conio la fiducia è accordata al sovrano che appone il conio, con la moneta-titolo-di-deposito la fiducia è altresì accordata al depositario del bene reale sottostante al titolo che circola. Il bene non circola più direttamente con lo scambio della moneta; ciò che circola è solo il valore del bene in deposito. Circola cioè un concetto astratto incorporato in un mezzo (la moneta) il cui possesso identifica il proprietario dell’asset – o porzione dell’asset – depositato altrove (l’oro di Fort Knox, il tesoro della corona, ecc.).

Il denaro come titolo di deposito lascia via via il posto al denaro-titolo-di-credito allorché anche il valore dell’asset depositato diminuisce nel tempo rispetto al valore totale nominale del circolante, e ciò accade per l’evidente tentazione del sovrano di emettere più titoli di deposito di quanto egli abbia in cassa[10]. Il valore totale dell’oro diventa quindi una porzione del valore totale del circolante, diventa cioè una mera garanzia aggiuntiva a qualsiasi altro bene pubblico, e peraltro, presa in sé, sempre meno rilevante[11].

E veniamo ai nostri giorni. Dal denaro come titolo di credito, che seppur mero titolo è ancora incorporato in un sostrato materiale (il contante), si arriva al denaro-informazione-digitale, ovvero alla moneta elettronica: il denaro perde il corpus mechanicum e diventa mera informazione[12]. Bit memorizzati su server che mantengono registri contabili elettronici custoditi e riconciliati continuamente dal sistema bancario nazionale e transnazionale (banche centrali e istituti di credito).

In questa storia, si nota una direzione, dalla concretezza all’astrattezza.

Si procede infatti dall’utilità immediata ottenuta dalle reciproche quantità scambiate (baratto), all’utilità mediata (moneta-merce) dove una delle parti della transazione non scambia un bene o un servizio da cui intende conseguire un’utilità immediata, ma qualcosa (il sale) che rappresenta un bene o servizio potenziale.

Un ulteriore passo verso l’astrattezza dello scambio, si ha con la moneta-titolo-di-deposito, in cui il valore intrinseco della moneta-merce è dissociato dalla moneta stessa (e non lo si può quindi più chiamare intrinseco), ma è depositato altrove: ciò che circola è solo un token che rappresenta un titolo di proprietà su una porzione di quel deposito.

Si arriva quindi alla moneta-conio, in cui comincia ad affermarsi gradualmente il valore nominale in luogo del valore intrinseco o del valore in deposito: non si scambiano cioè valori reali e attuali (siano essi incorporati nella moneta o siano in deposito), ma si scambiano monete (token) che hanno un valore intrinseco inferiore rispetto alla merce o ai servizi acquistati, né rappresentano un valore in deposito equivalete ad essi.

Da qui, il passo alla moneta titolo-di-credito è breve e l’astrattezza di una parte dello scambio è finalmente compiuta per intero. Con quest’ultima non solo non c’è un valore intrinseco nella moneta o un valore di asset in deposito, ma è dichiarato apertamente che tali valori non esistono e ciò che si scambia è solo un pezzetto di carta o di metallo di valore infinitesimo nella speranza o convinzione che anche altri lo accettino in scambi futuri. Il denaro diventa mera ipostasi di un valore che non esiste nel mondo reale.

L’ultimo passo nel percorso dell’astrazione avviene quando il contante perde fisicità e diventa pura informazione espressa in moneta elettronica[13].

4. La storia alternativa.

4. La storia alternativa.

Un nuovo dibattito si è aperto sulla natura del denaro con l’avvento dei bitcoin[14]. È una storia sulla sua genesi ed evoluzione che si sta scrivendo in questi anni alimentando vivaci discussioni in chiave criptoanarchica, scuotendo le fondamenta di convinzioni secolari e rivitalizzando la riflessione sulla funzione del debito pubblico e sul ruolo degli intermediari finanziari.

In principio non fu il baratto, ma il dono[15].

Nei gruppi umani di cacciatori-raccoglitori che si spostavano in vasti territori ciascuno contribuiva al benessere di tutti secondo le proprie capacità. La partecipazione agli obiettivi e alle esigenze collettive era una questione di sopravvivenza, incarnata in nobili concetti di onore, reputazione e senso di appartenenza, non di commercio. Il comunismo è la forma più antica di governo.

Con la nascita dell’agricoltura e della pastorizia si formano le prime tribù stanziali di decine, centinaia e poi migliaia di individui. Nascono le città e l’economia del dono diventa necessariamente economia di mercato. Gli scambi devono avvenire nel rispetto non più di onore e reputazione, ma innanzi tutto nel rispetto di un equilibrio dei valori scambiati. È il tempo in cui l’uomo neolitico comincia a far di calcolo e in cui nascono i primi rudimenti di scrittura, e sono registri contabili[16].

Transazioni orizzontali e nascita della valuta.

Tutti gli scambi tra privati – chiamiamoli transazioni orizzontali – sono quindi regolati con annotazioni su registri tenuti dai sacerdoti del tempio (matematica e scrittura sono arti mistiche o comunque sapere esoterico) che favoriscono il commercio e lo sviluppo della comunità.

Non deve essere occorso molto perché qualcuno si rendesse conto che tutti gli scambi potevano essere ridotti ad un comune divisore, ovvero una merce comunemente scambiata avente modico valore (un certo numero di datteri, una certa quantità di farro, ecc.), e quindi esprimere tutte le transazioni in termini di quantità di tale merce (siamo in epoche di valori relativamente stabili). È così che nascono le valute le cui etimologie per lo più si perdono nel tempo.

Transazioni verticali e nascita del denaro scritturale.

Oltre alle transazioni orizzontali, esistono tuttavia anche i rapporti economici tra sovrano e cittadini, ovvero tra comunità nel suo complesso e singolo cittadino che fa qualcosa per la comunità – chiamiamole transazioni verticali.

Se un sovrano deve fare la palizzata più solida per evitare scorribande dai villaggi vicini, o se deve alzare gli argini del fiume per proteggere i campi dalla prossima piena, individua tra i suoi cittadini chi ha il materiale e chi ha le competenze e gli commissiona l’opera. A questo punto, disponendo di una valuta, ordina al sacerdote di annotare su un registro apposito (registro delle transazioni verticali) partite di credito a favore di ciascuno di loro per un certo valore spendibile, come ogni altro credito, a fronte di beni e servizi forniti dagli altri cittadini. Si tratta di un tipo particolare di credito (credito verticale), diverso da quello nascente dalle transazioni orizzontali. Nel credito verticale, infatti, il debitore è indeterminato (è la comunità nel suo complesso) e non c’è scadenza dell’obbligazione; è solo indicato il valore.

Tally stick (danaro contante antico).

Dal registro delle transazioni verticali (come peraltro da quello delle transazioni orizzontali) si possono espungere delle partite e “reificarle” in un supporto fisico indicante solo l’importo di credito (token) che circola con il possesso. Non è più necessario aggiornare i registri ricorrendo al sacerdote, ma i crediti (orizzontali e verticali) circolano con la semplice traditio[17]. Questi token – noti agli storici come single tally stick e split tally stick[18] – altro non sono che una forma rudimentale di denaro contante emesso su base fiduciaria. Essi cioè costituiscono la prova di un’obbligazione di valore che il creditore (possessore) può soddisfare cedendo il token. Il pagamento altro non è che la cessione di un credito verticale[19].

Monete (denaro contante moderno).

I tally stick cambiano di materiale e diventano monete di metallo, ma la loro natura di denaro fiduciario non muta. Infatti, sebbene circolino in tempi successivi monete d’oro o d’argento (che non hanno corso fiduciario in quanto incorporano in sé il valore che rappresentano), esse avranno sempre uno smercio parallelo rispetto a monete fiduciarie emesse in leghe povere e che solo per finzione rappresentano un asset reale depositato in qualche caveau. In questa storia alternativa, quindi, esistono sì monete-conio e monete-titolo-di-deposito, ma esse sono sempre fin da principio per lo più intese come monete-titolo-di-credito.

Banche e altri intermediari.

Il denaro contante decentralizza lo scambio. Non occorre rivolgersi ad un sacerdote tenutario di un registro per regolare partite di debito-credito. Per aggiornare il registro basta infatti scambiarsi pezzetti di carta e metallo. Tuttavia, l’emissione del denaro resta ancora una prerogativa del sovrano che è libero di indebitare secondo le sue scelte la comunità che governa senza che i cittadini possano intervenire nel processo decisionale.

L’istituzione di banche centrali[20] pone un freno a ciò: per emettere denaro di nuovo conio, l’autorità sovrana deve collocare dei titoli del debito pubblico sul libero mercato il quale, nel gioco della domanda e dell’offerta, esprime di fatto una propria opinione sulla bontà delle scelte di impiego del denaro che il sovrano intende compiere valutando se esse giustifichino il livello di indebitamento preteso con l’emissione di nuova moneta.

Anche il potere di emissione del denaro, dopo quello di circolazione, viene quindi decentralizzato. Il sovrano deve condividere (entro certi limiti) il potere di emissione con i soggetti che indebita.

Accanto a questo processo di decentralizzazione, il preponderante utilizzo di moneta elettronica sembra andare in senso opposto poiché i privati non possono scambiarsi bonifici e altri ordini di pagamento in forma digitale senza l’intermediazione delle banche. Ma è solo una battuta d’arresto che dura un battito di ciglia nel lungo processo storico di decentralizzazione.

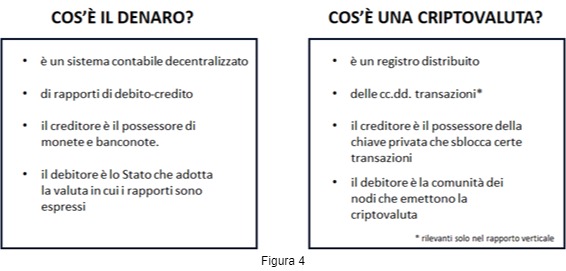

Le criptovalute.

L’ultimo passo verso la decentralizzazione (anzi, disintermediazione) si compie con le criptovalute. Con esse non solo si disintermedia lo scambio di valute in forma digitale (non sono più necessarie le banche per fare pagamenti in forma elettronica), ma il potere stesso di emissione della valuta è disintermediato in quanto ad ad esso provvede direttamente il protocollo del network peer-to-peer, cioè direttamente i soggetti che fanno uso della criptovaluta (che la emettono e scambiano).

5. Le criptovalute sono quindi denaro?

5. Le criptovalute sono quindi denaro?

Seguendo la storia non ortodossa del denaro ripercorsa nel paragrafo precedente, compendiamo che il denaro non è le monete e le banconote che abbiamo in tasca, non è la valuta (Euro, Dollaro, Yen, ecc.), non è neanche il nostro singolo saldo di conto corrente. Il denaro è invece tutto questo insieme: è un enorme sistema contabile abbastanza decentralizzato di crediti espressi in una valuta, cui corrispondono porzioni di debito pubblico dello Stato che quella valuta ha emesso (e che in quella valuta pretende il pagamento delle tasse), e che circolano attraverso lo scambio brevi manu di contante o con l’aggiornamento dei nostri saldi di conto corrente a seguito di ordini di pagamento rivolti alle banche.

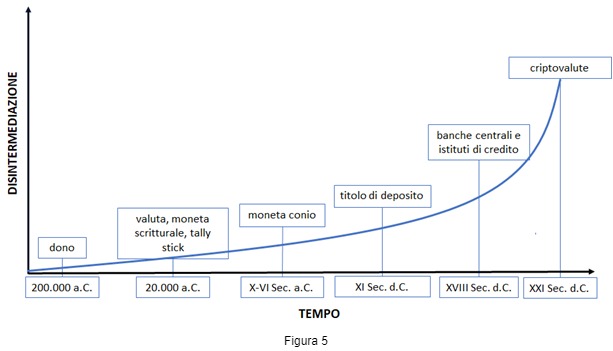

Se questo è il denaro, non c’è molta differenza con una criptovaluta. Ad un sistema contabile decentralizzato (denaro) corrisponde un registro distribuito (criptovaluta). I rapporti debito-credito del denaro hanno un equivalente nei rapporti debito-credito delle transazioni di un protocollo blockchain. Nel mondo del denaro tradizionale il creditore è il possessore di una banconota; nel mondo delle criptovalute il creditore è il possessore di una chiave asimmetrica privata. E infine, il debitore del danaro avente corso legale è la comunità la cui autorità ha emesso il denaro; il debitore delle criptovalute è l’insieme di tutti i partecipanti al network peer-to-peer i cui nodi hanno emesso la criptovaluta.

6. In cosa si differenziano denaro e criptovalute?

6. In cosa si differenziano denaro e criptovalute?

Sopra abbiamo visto le similitudini tra denaro tradizionale e criptovalute, ma c’è un aspetto su cui divergono considerevolmente: la politica di emissione.

Il denaro, per quanto sia, è emesso nel rispetto di una prospettiva di sviluppo e miglioramento della società seguendo un processo democratico di allocazione dei titoli del debito pubblico sul mercato.

Tutto ciò è ancora estraneo alle criptovalute le quali sono emesse seguendo i criteri più disparati, ma non improntati di regola a ragioni di sostenibilità e crescita.

Il denaro avente corso legale è “forte” quando è impiegato in infrastrutture utili, in servizi sociali, in istruzione ai cittadini, in ricerca e sviluppo, quando cioè il suo impiego innalza il benessere medio dei consociati favorendo la libera impresa, la competitività e abolendo le barriere alla realizzazione individuale e al perseguimento della felicità di ciascuno. Cioè in definitiva quando il governo emittente presenta piani economici e di sviluppo credibili.

Le criptovalute oggi hanno invece successo a prescindere da tutte queste considerazioni sostanziali. Esse sono considerate “forti” quando tutti le vogliono. Cioè quando, indipendentemente dal criterio di emissione, c’è una corsa al loro acquisto come se la criptovaluta fosse la merce di cui si vuole perseguire direttamente il possesso e non solo un mezzo di scambio per altre utilità. Snaturate nella loro funzione, le criptovalute oggi sono i come tulipani olandesi del XVII sec. Ciò, beninteso, non altera la loro natura: le criptovalute sono e restano pur sempre denaro[21].

7. Conclusioni.

Il denaro è un sistema contabile decentralizzato di emissione e circolazione di rapporti di debito-credito. Le criptovalute sono il gradino evolutivo successivo: un sistema contabile distribuito di emissione e circolazione di rapporti di debito-credito.

Quando le criptovalute saranno emesse in ragione di un impiego più remunerativo del valore di emissione (assai più remunerativo)[22], solo allora potranno pretendere di sostituire il denaro avente corso legale[23]. Solo allora potranno pretendere altresì di essere considerate un mezzo di sviluppo del benessere e cesseranno di essere un mero strumento finanziario speculativo[24]. Per essere credibili, le criptovalute dovranno quindi dotarsi di una architettura che tenga in considerazione in modo centrale le finalità di impiego delle nuove emissioni[25].

Quando un network emetterà criptovalute, senza ricorso a sistemi energivori come la Proof of Work e soprattutto in attuazione di piani credibili di sviluppo della comunità dei partecipanti (tali che i titolari delle criptovalute possano realmente ottenere un vantaggio dal loro possesso in termini di servizi e beni acquistabili), allora si imporranno sul mercato con la stessa forza con cui si impongono gli organismi più adatti all’ambiente.

* * * * *

Bibliografia essenziale.

A parte i testi classici citati nell’articolo, di seguito segnalo tre testi moderni in edizione italiana che ben compendiano e criticano le varie teorie sul denaro in diverse prospettive.

Geoffrey Ingham, La natura della moneta, Le Terre, 2016. Una carrellata delle varie teorie del denaro per approdare ad esso inteso come mera convenzione sociale e politica frutto di un bilanciamento di interessi di classe divergenti. Il testo mette ordine tra fatti e concetti in modo mirabile.

Felix Martin, Denaro. La storia vera: quello che il capitalismo non ha capito, UTET, 2014. Una prospettiva antropologica che indaga la natura del denaro e conclude che esso altro non è che una tecnologia sociale di circolazione del credito: mera informazione. Trasforma in una teoria organica, gli spunti maturati dalle prospettive sociologiche superando definitivamente quelle stataliste (pur riconoscendone l’incidenza).

David Graeber, Debito. I primi 5000 anni, Il Saggiatore, 2012. Un’altra prospettiva antropologica del denaro, ricco di descrizioni storiche assai accurate. Un testo fondamentale come introduzione a chi voglia avere un quadro generale e completo.

Per un approccio che definirei “politico”, suggerisco i testi che seguono. Non pretendono di spiegare cosa sia il denaro, ma offrono cionondimeno una prospettiva essenziale e ricca di suggestioni da cui non si può prescindere per avere una visione completa del fenomeno.

Massimo Fini, Il denaro sterco del demonio, Marsilio, 2012. Una visione critica del denaro e di ciò che esso rappresenta. Il pessimismo dell’autore sul futuro del debito mondiale è ben argomentato e ricchissimo di spunti. Il denaro, quando da mezzo diventa fine, ci rende partecipi di scelte inconsapevoli che hanno effetti devastanti nel lungo periodo.

Janet Gleeson, L’uomo che inventò il denaro, Rizzoli, 2000. Un salto nella mentalità dei mercanti e dei banchieri del XVII Sec. che illustra le origini del capitalismo e del monetarismo moderni. Il testo non offre spunti sulle teorie monetarie, ma è una lettura scorrevole di come la storia si è dipanata tra i successi e le cadute di grandi banche e banchieri.

Giacomo Todeschini, Ricchezza francescana. Dalla povertà volontaria alla società di mercato, Il Mulino, 2004. Gli italiani hanno avuto un ruolo fondamentale nella nascita del mercato e della finanza globale (Fra Luca Pacioli). Un’analisi alta delle regole fondamentali dell’economia che affonda in ultima analisi nel buonsenso. Sviluppo e crescita non sono frutto di sofisticati strumenti finanziari, ma di rispetto di valori nobili ed eterni.

Maurizio Blondet, Schiavi delle banche, Effedieffe, 2004. Una ricostruzione irriverente del sistema bancario e dei meccanismi perversi del capitalismo trionfante e globale.

________________

[1] Decidere se le criptovalute sono denaro vuol dire decidere quali regole debbano applicarsi al fenomeno e quali obblighi debbano rispettare gli exchanger, wallet provider e chiunque intenda fare business con le criptovalute. Tra le istituzioni che si sono pronunciate cercando una qualificazione, vedi ECB, Virtual currency schemes, ottobre 2012 (in qui l’autorità bancaria dà una prima definizione di criptovaluta ammettendo la sua natura di denaro); EBA, Warning to consumers on virtual currencies, 12 dicembre 2013; Banca d’Italia, Avvertenza sull’utilizzo delle cosiddette “valute virtuali”, 30 gennaio 2015; Banca d’Italia, Comunicazione del 30 gennaio 2015 – valute virtuali, 30 gennaio 2015; EBA, Opinion on virtual currencies, 4 luglio 2014; ECB, Virtual currency schemes – a further analysis, febbraio 2015 (in qui l’autorità bancaria cambia la prima definizione di criptovaluta che aveva dato nel 2012 negando la sua natura di denaro); EBA, Opinion of the European Banking Authority on the EU Commission’s proposal to bring Virtual Currencies into the scope of Directive (EU) 2015/849 (4AMLD), 11 agosto 2016; ESMA, EBA e EIOPA, ESMA, EBA and EIOPS warn consumers on the risks of Virtual Currencies, 12 febbraio 2018; Banca d’Italia, Avvertenza della Banca d’Italia per i consumatori sui rischi delle valute virtuali da parte delle Autorità europee, 19 marzo 2018; Consob, Rischi per i consumatori: valute virtuali e criptovalute, novembre 2018.

[2] La teoria statalista (G. Friedrich Knapp, Lo Stato e la moneta, 1924), sostiene che il denaro è quel mezzo di pagamento, creato e garantito dallo Stato, che per legge non può essere rifiutato come mezzo di pagamento ed idoneo ad estinguere le obbligazioni (art. 1277 c.c.). La teoria sociologica sostiene invece che il denaro è un mezzo si scambio che accettiamo solo perché tutti lo accettano: è insomma denaro solo il mezzo di scambio comunemente accettato (su tutti, Ludwig von Mises, Theory of Money and Credit, 1912, liberamente disponibile). Esistono altre teorie minori, il cartalismo, il metallismo, il circuitismo, la MMT, ecc., ma sono tutte derivazioni o teorie precorritrici più o meno articolate di quelle stataliste e sociologiche. Sia che si assuma la prospettiva statalista, sia che si assuma la teoria sociologica, si tratta comunque di non definizioni, ma di spiegazioni relative al solo motivo per cui accettiamo il denaro, non spiegazioni di cosa sia il denaro in sé (Mises disse che la teoria statalista di Knapp non è una cattiva teoria, non è affatto una teoria!).

[3] È questa la definizione ripresa, solo per citare un paio degli economisti contemporanei più famosi, da Paul Krugman (P Krugman & R. Wells, Economics, 2006) e Ben Bernake (A. Abel & B. Bernanke, Macroeconomics, 2005).

[4] Restano sulla definizione mainstream, con variazioni sul tema, anche l’Oxford Dictionary che definisce il denaro come: «un corrente mezzo di scambio in forma di monete e banconote; monete e banconote collettivamente». Il Merriam Webster definisce il denaro come un «mezzo di scambio, misura del valore e mezzo di pagamento». La Federal Reserve rinuncia addirittura a dare una definizione di denaro e riporta solo la definizione di money supply, coin e currency, ma nulla che spieghi cos’è il denaro in sé. Quanto all’Autorità Bancaria Europea, si trovano solo warnings sulle criptovalute (vedi sopra, in particolare quella del 2014 e la successiva del 2016), tutti che partono dal presupposto che il denaro è un mezzo di pagamento, una misura e una riserva di valore. Anche sul sito della Banca Centrale Europea, oltre a raccontare la storia classica del denaro, ovvero di come esso si sarebbe imposto e sviluppato partendo dal baratto, finisce sulla solita elencazione: mezzo di scambio, unità di misura del valore, riserva di valore. Non diversa è Investopedia: la definizione di money inizia addirittura con un approccio che definirei astrattista: il denaro è «the way we get the things we need and desire». Prosegue poi con una descrizione delle solite tre funzioni del denaro e, quindi, l’altrettanto solito trattato sulla storia del denaro di cui al successivo paragrafo 3.

[5] Basti dare un’occhiata alle pagine di wikipedia alla voce «money» per notare che parole come «money», «fiat» e «currency» sono utilizzate in modo alternativo (lo stesso sulla pagina italiana con riferimento ai termini denaro, valuta e moneta) creando confusione nel lettore attento.

[6] John Locke ebbe anche a dire nel discorso del 1695 innanzi al Parlamento inglese in proposto del Rapporto Lowndes che il denaro è né più né meno che l’argento stesso di cui è fatto!

[7] Nel corso della storia ci sono stati altri esempi di queste commodity. Si sono utilizzate pelli, bestiame, conchiglie, semi di varie piante, piccoli scampoli di tessuto, ecc. (per una rassegna, rinvio alla bibliografia in appendice).

[8] La moneta-conio più antica è stata ritrovata in Lidia, antica regione dell’odierna Turchia meridionale e risale all’VIII Sec. a.C.

[9] La prima banca di deposito di Stato fu la Banca di San Giorgio fondata nel 1407 a Genova e dominò il commercio nell’area del mediterraneo per secoli.

[10] Già con la moneta-conio si assiste invero ad una separazione tra valore intrinseco e valore nominale per due motivi. Da un lato (quello degli utilizzatori), le monete di metallo prezioso sono soggette a tosatura, la pratica di grattare da esse l’oro o l’argento di cui son fatte. Dall’altro lato (quello dell’autorità che le emette), le monete sono forgiate con leghe più povere di quanto dichiarato e, comunque, dichiaratamente con meno metallo in deduzione dei costi di emissione (signoraggio).

[11] L’oro si trascina come asset depositato che giustifica l’emissione e circolazione del denaro fino al 1944 quando, con gli accordi di Bretton Woods le valute nazionali, tranne quella USA, abbandonano la convertibilità in oro (gold standard). Tutte le valute sono parametrate al dollaro USA ed esso solo resta convertibile in oro. Anche gli USA cadono nella tentazione di stampare più dollari di quanto oro hanno in deposito (esportano inflazione) e nel 1971, con lo Smithsonian Agreement, si abolisce la convertibilità del dollaro in oro decretando la fine del sistema aureo e la nascita del sistema fluttuante dei cambi valutari.

[12] Si può datare la nascita della moneta elettronica con l’entrata in vigore della Direttiva 2000/46/CE del 18 settembre 2000 in cui viene definita come un «surrogato elettronico» di monete metalliche e banconote memorizzate su un dispositivo elettronico, sia esso una carta a microprocessore o una memoria di computer (considerando 3). Come si nota, anche nella prospettiva del legislatore europeo la moneta scritturale è una dematerializzazione del contante: il denaro cioè nasce come contante e poi diventa informazione.

[13] La visione del danaro come pura astrazione, alimenta le teorie sociologiche per cui il denaro è una mera convenzione sociale, un qualcosa a cui tutti decidiamo di credere e che funziona solo per tale ragione. Neha Narula, Direttore della Ricerca della Digital Currency Initiative al MIT Media Lab, in un TedEx del 3 ottobre 2016, al min. 1:59” sostiene: «non c’è nulla di intrinsecamente prezioso in un dollaro, una pietra o una moneta. L’unico motivo per cui queste cose hanno un valore è perché noi lo abbiamo deciso. E poiché lo abbiamo deciso, ce l’hanno. Il denaro si basa sugli scambi e le transazioni che facciamo tra di noi. Il denaro non è nulla di oggettivo. È una narrazione collettiva che ci raccontiamo a vicenda sul valore. È una storia condivisa». Il che è ovviamente corretto – non ci facciamo teorie macroeconomiche in testa quando mettiamo mano a portafogli –, ma in questo modo non stiamo spiegando cos’è il denaro, ma stiamo spiegando solo l’ovvio, ovvero il fatto che accettiamo di ricevere denaro in cambio di beni e servizi perché sappiamo che a breve qualcuno accetterà quel denaro da noi per darci altri beni e servizi. Questo modo di interpretare il denaro alimenta involontariamente le moderne teorie del complotto che vedono in esso un’instumentum regni, un inganno perpetrato dai potenti per soggiogare le masse.

[14] Tale dibattito moderno strizza l’occhio alla teoria del credito (credit theory of money) secondo la quale il denaro è costituito da tre elementi fondamentali: (i) un’astratta unità di valore in cui il denaro è denominato; (ii) un sistema di contabilità per tener traccia dei rapporti di credito debito tra cittadini e tra cittadini e istituzioni; (iii) la possibilità di trasferire i crediti in pagamento di un debito non correlato al credito offerto in pagamento (v. J.A. Shumpeter, Storia dell’analisi economica, 1954; per un tentativo di riconciliazione tra teoria statalista e del credito, v. L.R. Wray, The credit money and state money approaches).

[15] Nella storia classica non si nega che in principio fu il dono, ma a tale fase storica non si dà a mio avviso il giusto peso, il che indice a passare direttamente ad una supposta fase del baratto.

[16] I primi esempi di scrittura risalgono al IV millennio a.C.. Si tratta di tavolette di argilla in scrittura cuneiforme (sumero) contenenti documenti economici rinvenute presso l’antica città di Uruk, nel sud della Mesopotamia. Altri ritrovamenti i in tutto il mondo anche in epoche precedenti, confermano che la scrittura nasce innanzi tutto come mero esercizio contabile.

[17] La traditio può addirittura essere simbolica. Un esempio emblematico sono le enormi pietre (Rai) dell’isola di Yap le cui dimensioni non consentono il trasporto, ma la cui proprietà cionondimeno è soggetta a trasferimento.

[18] Gli split tally stick sono formati da due metà di cui una, conservata presso un’autorità, comprova l’autenticità dell’altra con cui combacia (es.: venature del legno, profilo di frattura di tavolette). Esistono esempi vari di tally stick, anche in tempi relativamente recenti. Il caso più antico noto è l’Osso di Ishango ritrovato in Africa centrale (tra il 20.000 e il 18.000 a.C.). Ma ci sono ritrovamenti che suggeriscono la loro origine anche in epoche precedenti (es.: l’Osso di Lupo, ritrovato in Cecoslovacchia e datato nel 28.000 a.C.). In tempi recenti, si rinviene l’uso di split tally stick (Exchequer) nell’Inghilterra di Enrico I (dal XII al XIX Sec. d.C.)

[19] L’emissione di denaro comincia quindi con l’annotazione sul registro verticale. Da questo sono espunte delle partite e trasposte su un supporto materiale soggetto a circolazione, il token. Questo, soddisfa il credito del primo percettore e di quelli successivi, fino a quando non torna all’emittente con il pagamento di tasse e imposte, e il cerchio si chiude. A questo punto il sovrano ha due scelte, annullare il debito con il credito distruggendo il token, o reimpiegarlo in un nuovo ciclo di indebitamento per finanziare altre opere pubbliche.

[20] La prima banca centrale è quella d’Inghilterra costituita nel 1694.

[21] La bolla speculativa è determinata da un atteggiamento degli operatori e non da una caratteristica intrinseca della criptovaluta; la speculazione, peraltro, ha spesso ad oggetto anche valute aventi corso legale senza che qualcuno metta in discussione la loro natura di denaro

[22] Oggi i bitcoin sono emessi per un valore corrispondente sul mercato al valore delle risorse che consumano. I bitcoin sono una moneta basata sul consumo e non sulla tutela e sviluppo delle risorse.

[23] Oggi, addirittura, i bitcoin sono emessi nella misura in cui sono consumate risorse. Sono emessi cioè con una dispendiosa soluzione volta esclusivamente a remunerare i nodi che si misurano in una gara a risolvere la Proof of Work, un inutile e dispendioso quiz fine a sé stesso. È questo un sistema antitetico a quello che dovrebbe essere un sano meccanismo di emissione (meccanismi di emissione eccessivamente dispendiosi o castranti sono stati già scartati dalla storia e sono alla base dell’abbandono del gold standard).

[24] Secondo la teoria statalista, basterebbe riconoscere il corso legale ad una criptovaluta affinché la si possa qualificare come denaro. Invero, il processo è esattamente inverso: se una criptovaluta si imporrà come mezzo di pagamento, non ci sarà motivo perché uno Stato non debba riconoscergli una funzione solutoria di obbligazioni extracontrattuali o contrattuali non denominate in altre valute, ovvero mezzo idoneo di pagamento di tasse e imposte (artt. 1277 e 1278 c.c.).

[25] Prospettiva che evidentemente non riguarda i bitcoin che sono emessi secondo uno rigido protocollo (fino a zero emissione) del tutto slegato alle prospettive di crescita e benessere della comunità dei nodi e dei partecipanti al network. Per tali ragioni si sostiene da più parti che i bitcoin saranno un bene rifugio.